Trading en vivo

Lun. a Vie. 8:00 AM - 9:00 AM (ET)

¿Estás dando tus primeros pasos en el mundo de los contratos de futuros y te sientes confundido por términos como contratos, ticks, margen o valor nominal?

Sí es así, no te preocupes, la mayoría de personas que comienzan en el trading de futuros se confunden con estos conceptos, y es algo normal, aun más si vienen del mundo del forex, en donde la forma de calcular el tamaño de las posiciones es completamente diferente.

En esta guía, te enseñaremos a calcular correctamente el tamaño de posición en futuros, tanto en contratos estándar como en microcontratos, entendiendo los conceptos fundamentales que te ayudarán a operar con más seguridad y control de riesgo.

Un contrato de futuros es un acuerdo estandarizado para comprar o vender un activo subyacente a un precio determinado en una fecha futura específica.

Este tipo de instrumento se negocia en mercados organizados como el CME (Chicago Mercantile Exchange).

Cada contrato tiene características propias: tamaño del contrato, vencimiento, activo subyacente (puede ser un índice, materia prima o divisa), y requisitos de margen.

Por ejemplo, un contrato E-mini S&P 500 representa 50 veces el valor del índice.

Cuando hablamos del “número de contratos” en el trading, nos referimos al tamaño de las operaciones que vamos a ejecutar.

Por ejemplo, si abrimos una operación con 2 contratos en lugar de 1, estaríamos asumiendo una posición el doble de grande, lo que implica también ganancias o pérdidas del doble de tamaño.

Además, los contratos en futuros están representados en números enteros (1, 2, 3, etc.). Es decir, no puedes operar con 1,5 contratos ni con medio contrato.

Por esta razón, es fundamental aprender a gestionar correctamente este aspecto para calcular de manera precisa el riesgo que vas a asumir en cada operación.

Para entender de mejor manera cómo funcionan los contratos de futuros, es necesario conocer los conceptos de: activo subyacente, tamaño del contrato, vencimiento, apalancamiento.

El activo subyacente es el pilar fundamental de cualquier contrato de futuros, y representa el activo o instrumento financiero que se acordará comprar o vender en el contrato.

Este activo puede tratarse de materias primas como petróleo, oro o trigo; instrumentos financieros como índices bursátiles (S&P 500, Nasdaq), divisas (EUR/USD), o incluso tasas de interés.

Lo importante es que cada contrato está vinculado a un activo específico que define su comportamiento y valor.

El tipo de activo determina la volatilidad, el margen requerido y el horario de negociación. Por ejemplo, un contrato de futuros sobre petróleo crudo (CL) tendrá dinámicas completamente distintas a uno sobre el mini Nasdaq (MNQ).

El tamaño del contrato (o “contract size”) establece cuánta cantidad del activo subyacente representa un solo contrato, y es un valor estandarizado por el mercado donde se negocia.

No todos los contratos tienen el mismo valor. Por ejemplo, un contrato estándar de oro (GC) en el COMEX equivale a 100 onzas troy, mientras que el E-mini S&P 500 (ES) equivale a 50 veces el valor del índice.

Los micro contratos, como los Micro E-mini (MES), son versiones reducidas pensadas para traders minoristas, representando 1/10 del contrato E-mini (una décima parte).

Comprender el tamaño del contrato es esencial porque afecta directamente el valor por punto y, por ende, el riesgo total de la operación.

El valor nominal es el precio o cotización real de un activo, y este es el resultado de multiplicar el precio actual del activo subyacente por el multiplicador del contrato.

Por ejemplo, si el E-mini S&P 500 cotiza en 5.000 puntos y el contrato tiene un multiplicador de $50 (multiplicador fijo estandarizado), el valor nominal de un contrato del E-mini S&P 500 es de $250.000.

Cuando hablamos de “márgen” nos referimos a la garantía que el bróker exige para abrir una posición.

Este valor suele ser mucho menor que el nominal, ya que se basa en el riesgo que asume la entidad financiera ante una posible pérdida del trader.

Por este motivo, cuando te excedes en el margen, el bróker puede hacerte un “margin call” o aviso de que estás sobrepasando el nivel asumido por el bróker con respecto a tu apalancamiento.

El apalancamiento es uno de los elementos más potentes (y peligrosos) no solo del trading de futuros, sino también de las inversiones en general.

Este permite controlar un valor significativo del activo subyacente con una fracción de su precio total, gracias a los márgenes requeridos por el broker.

Por ejemplo, para operar un contrato del E-mini S&P 500, cuyo valor total puede superar los $200.000, un trader puede necesitar solo $5.000 o incluso menos, dependiendo del apalancamiento y margen intradía ofrecido.

Esto puede multiplicar el potencial de ganancia, pero también el de pérdidas, ya que un movimiento de pocos puntos puede representar cientos o miles de dólares.

Por esto, conocer el número de contratos que estás operando es importante, ya que te ayuda a determinar el apalancamiento que estás adquiriendo.

No es lo mismo operar con una cuenta de $2.000 que con una de $50.000.

Cada trader debe definir cuánto está dispuesto a arriesgar por operación (porcentaje o monto fijo), para así poder determinar el número de contratos a utilizar en cada operación.

Todos los contratos de futuros tienen una fecha de vencimiento predeterminada.

Esto indica el día en que el contrato expira y, dependiendo del tipo, puede liquidarse por entrega física o por ajuste financiero (liquidación en efectivo).

La mayoría de los traders especulativos cierran sus posiciones antes de la fecha de vencimiento para evitar tener que recibir o entregar el activo físico:

| Información | E-mini S&P 500 | E-mini Nasdaq 100 | Crudo WTI | Oro |

|---|---|---|---|---|

| Símbolo | ES | NQ | CL | GC |

| Frecuencia de vencimiento | Trimestral | Trimestral | Mensual | Mensual |

| Meses clave | Mar, Jun, Sep, Dic | Mar, Jun, Sep, Dic | Todos los meses | Feb, Abr, Jun, Ago, Oct, Dic |

| Fecha de vencimiento aproximada | Tercer viernes del mes de vencimiento | Tercer viernes del mes de vencimiento | Normalmente,al tercer día hábil antes del 25 | Último día hábil del mes anterior |

| Tamaño del contrato estándar | $50 x índice S&P 500 | $20 x índice Nasdaq 100 | 1.000 barriles | 100 onzas troy |

Por eso, es crucial conocer el mes y la fecha de vencimiento del contrato que estás operando:

Esta es una pregunta bastante común, aunque pocas veces se aborda en profundidad.

Y es que, cuando un contrato de futuros alcanza su fecha de vencimiento y el trader mantiene una posición abierta, pueden darse dos escenarios posibles, dependiendo del tipo de contrato:

En estos contratos, si mantienes la posición abierta hasta el vencimiento, estarías aceptando la entrega física del activo subyacente (por ejemplo, petróleo, maíz, ganado, etc.).

En la mayoría de los casos, los traders no desean esto ni tienen la logística para manejar la entrega física de materias primas, por ejemplo, tener que recibir barriles físicos de petróleo al operar contrato de futuros sobre petróleo WTI (como el CL en CME).

Por ello, las plataformas o brokers de futuros obligan al cierre forzado de las posiciones antes del vencimiento, o bien las liquidan automáticamente.

Por otro lado, en lugar de entregar el activo, este tipo de contratos se liquidan por diferencias de precio en efectivo.

Este es el caso más común para índices bursátiles (como el futuro del S&P 500 o del Nasdaq) y algunos contratos sobre divisas, tasas de interés o criptomonedas.

Aunque no hay entrega física, dejar una posición abierta hasta el vencimiento igualmente implica liquidación automática (cierre de la operación), y si el mercado se mueve en tu contra, puedes sufrir pérdidas significativas.

Los microcontratos son versiones reducidas de los contratos tradicionales.

Por ejemplo, un contrato del Micro E-mini (MES), como mencionamos anteriormente, suele representar una décima parte (1/10) del valor de un contrato estándar.

Esta característica permite a los traders con cuentas más pequeñas participar en los mercados sin asumir riesgos excesivos.

Incluso traders con cuentas grandes prefieren utilizar micros por la flexibilidad en la gestión del riesgo, ya que permiten fraccionar mejor las posiciones.

Ahora que entiendes los conceptos clave, veamos cómo calcular el tamaño ideal de tu posición en el mercado de futuros.

Y, para esto, es esencial saber de antemano cuál es el porcentaje o el monto de pérdida que estás dispuesto a asumir en cada operación.

Antes de abrir cualquier operación, debes definir cuánto estás dispuesto a perder. Puedes establecerlo como un valor fijo en dólares o como un porcentaje de tu cuenta.

Ejemplo: Supongamos que estás dispuesto a perder $100 en una operación.

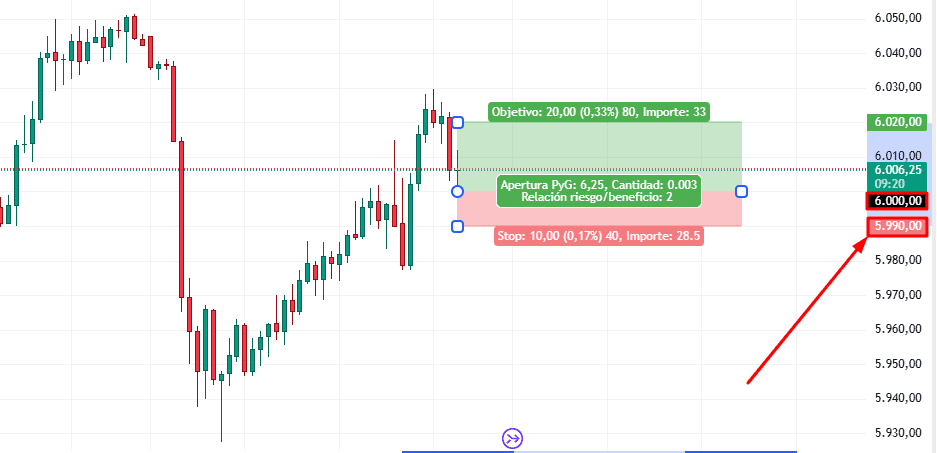

Luego, debes calcular cuántos puntos hay entre tu precio de entrada y el nivel donde cerrarías la operación si va en tu contra.

Por ejemplo, si entras a 6.000 puntos y tu stop está en 5.990, tu riesgo es de 10 puntos.

Aquí entra en juego el número de contratos.

Por ejemplo, un contrato estándar del S&P 500 vale $50 por punto, mientras que el micro vale $5, es decir, una décima parte (1/10).

Entonces, si usas un contrato micro y tu stop está a 10 puntos, tu riesgo por cada micro contrato es de $50 ($5 x 10 = $50).

Para saber cuántos contratos puedes abrir, simplemente divide tu riesgo total entre el riesgo por contrato.

Ejemplo: si quieres arriesgar $100 y cada micro implica un riesgo de $50, puedes abrir 2 microcontratos.

Existen algunas herramientas y plataformas que te pueden ayudar a determinar el número de contratos de tus operaciones.

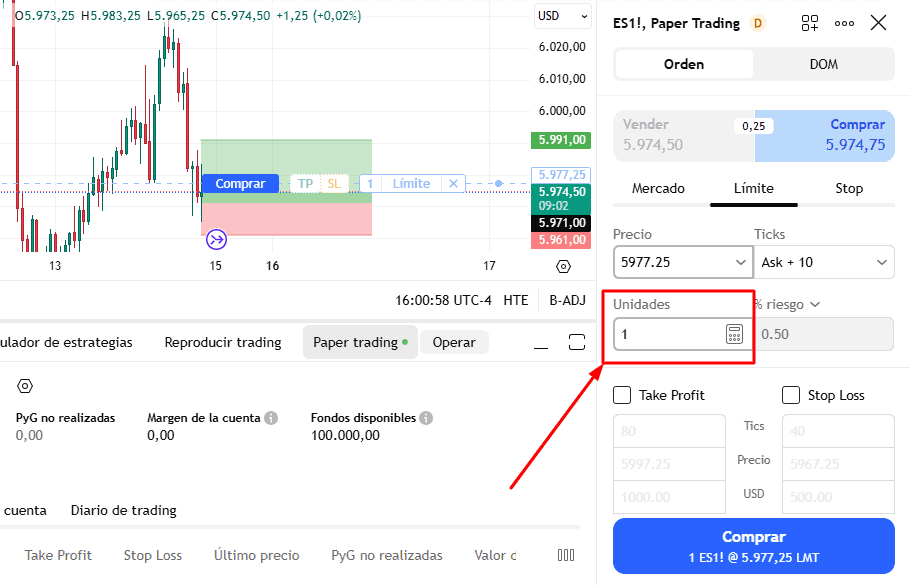

Por ejemplo, NinjaTrader y TradingView, dos de las plataformas de trading más usadas en futuros, te permiten realizar este cálculo.

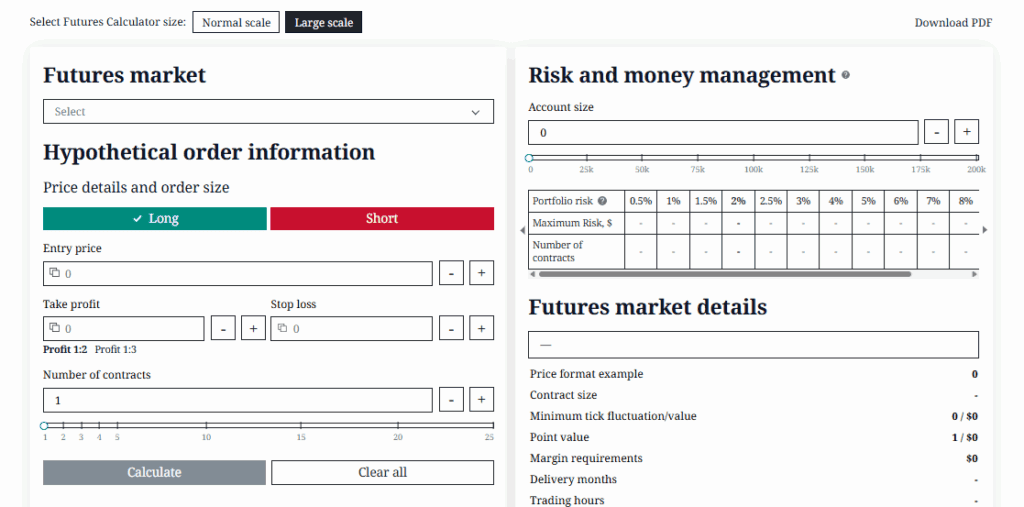

Sin embargo, si deseas tener una calculadora para esto, puedes usar las calculadoras de Investing, Omnicalculator o InsiderWeek, las cuales te ayudarán a determinar el número de contratos que debes implementar para cada operación y de acuerdo al riesgo que quieras asumir.

Como hemos visto, calcular correctamente el tamaño de tu posición en futuros es uno de los aspectos más importantes para proteger tu cuenta de pérdidas y operar de forma profesional.

No importa si estás en una etapa inicial o si ya tienes experiencia: dominar estos cálculos es de suma importancia y algo que tendrás que hacer en tu día a día de trading.

Además, recuerda que debes tener en cuenta lo siguiente:

Sin más, espero que este artículo te haya servido para entender qué son los contratos en el trading de futuros y cómo calcularlos al momento de abrir tus operaciones.

Y recuerda también que tener una buena gestión de riesgo te ayudará a proteger tu capital, a minimizar tus pérdidas y potenciar tus ganancias.